do Brasil 247Dados do Monitor do PIB, da Fundação Getúlio Vargas, divulgados nesta segunda-feira 21 mostram que a política econômica de Michel Temer e Henrique Meirelles fracassou e o Produto Interno Bruto recuou 0,24% no segundo trimestre deste ano na comparação com o primeiro trimestre; segundo a pesquisa, no primeiro trimestre o PIB tinha registrado alta de 0,99%; na comparação com o segundo trimestre de 2016, o recuo foi ainda maior: 0,30%; principal destaque negativo neste tipo de comparação foi a queda de 1,8% da indústria, influenciada pela redução de 7,4% do setor da construção.

Brasil ladeira abaixo

Dirceu expõe a ferida

Por que os juros no Brasil são estratosféricos?

Em julho de 2015, o BC registrou R$ 3.111 bilhões em empréstimos, operações do sistema bancário equivalentes a 54,5% do PIB. Os bancos receberam por esses empréstimos R$ 880 bilhões, 15,4 % do PIB, a partir de juros reis médios de 28,5% a.a., contra uma média europeia de 3% a 5%.

Os bancos e todo o sistema financeiro de intermediários assumiram o controle da economia e subjugam o produtor e o consumidor, as empresas e os cidadãos que pagam a conta.

De uma atividade meio, o sistema bancário e financeiro brasileiro se transformou em atividade fim. Sua produtividade, que deveria depender de sua contribuição para o ciclo econômico real, passou a ser resultado de seu lucro, do que se apropria da economia real, inclusive das aplicações financeiras com a dívida pública, sua tesouraria.

Em 2015, segundo o BC, os bancos cobravam juros de 104% no crédito comercial; 403% no crédito rotativo; 253,2% no cheque especial; 25% a 30% no crédito consignado. Para pessoa física, 103%.

E evidente que parte fundamental da renda nacional é apropriada pelos bancos via juros, sem nenhuma razão econômica que a justifique a não ser o poder político e o poder econômico que controlam e exercem. Os efeitos e as consequências dessa apropriação são fatais para o crescimento e acarretam uma extraordinária concentração de renda, agravada pela estrutura tributária e pelos pagamentos de juros da dívida interna.

Nos últimos anos, a expropriação das famílias é cada vez maior: em 2005, 19, 3% da renda familiar era dirigida ao pagamento de dívidas; em 2015, 46,5% , basicamente por conta dos altíssimos juros. No setor produtivo, a realidade não é diferente. O juro do capital de giro é de 24%, o de duplicatas de 35%. Para se ter uma ideia, na zona do Euro é de 2,20% (BCE).

Os juros no Brasil são um obstáculo, uma trava ao investimento e ao consumo das empresas e famílias. Os preços finais com juros são, em média, 2 vezes os preços à vista do bem de consumo. Parte fundamental do lucro das empresas é apropriada pelo sistema bancário e se expressa no ditado popular “trabalho para o banco”.

Tudo se agrava com o papel da dívida pública, onde os altos juros, acima do lucro médio da economia, desviam centenas de bilhões de reais -- lucros das empresas, renda das pessoas físicas para a aplicação em títulos públicos com risco zero, liquidez total e renda superior à da atividade produtiva.

Com a demanda das famílias, o consumo, o mercado interno é decisivo para o crescimento ao lado do investimento público e privado, do crédito acessível e viável. Mas os efeitos das taxas de juros praticados no Brasil impedem, na prática, o desenvolvimento.

Lucros dos bancos crescem na recessão

Enquanto isso, os lucros dos bancos crescem mesmo na recessão. Em 2011, a economia cresceu 3,9%, o lucro dos bancos 9,6%; em 2012, o PIB foi de 1,1%, e o lucro dos bancos de 5,9%; em 2013 e 2014, o PIB cresceu 3,5% e 0,1% e o lucro dos bancos, respectivamente 11,2% e inacreditáveis 18,8%.

O lucro do Itaú foi de R$ 20,6 bilhões em 2014, um crescimento de 30,2%, e o Bradesco de R$ 25,6 bilhões. Dos 54 bilionários brasileiros, 13 são do setor bancário, segundo a revista Forbes.

Tudo se agrava com uma política induzida e dirigida pelo sistema financeiro de ajuste fiscal e elevação de juros em nome da austeridade e controle da inflação.

A questão fiscal é um capítulo à parte e relacionada com a estrutura tributária e a evasão fiscal, com os paraísos fiscais, por onde são desviados, segundo “The Economist”, US$ 20 trilhões dos US$ 73 trilhões do PIB Mundial – US$ 520 bilhões é a cota que cabe ao Brasil, de acordo com a revista. Só para se ter uma ideia, apenas em Luxemburgo o Brasil perde US$ 35 bilhões/ano ilegalmente enviados por bancos como o Itaú e o Bradesco e outros meios. São 2,5% do PIB. O crescente escândalo do HSBC, até agora inconcluso e sigiloso, revela que sua extensão é maior.

Nosso sistema bancário e financeiro é um dos mais modernos do mundo, altamente profissional e informatizado; seu custo é reduzido e seu funcionamento eficiente. A questão é que não cumprem sua função constitucional, a delegação outorgada pela carta patente que recebem do BC, para prestar o serviço, a atividade meio de administrar nosso dinheiro, servir como intermediário entre quem tem poupança e a demanda seja do empresário ou do cidadão. Fazer o serviço e cobrar por ele, criar riqueza e ter lucro.

A primeira grande falha é do BC que deve regular o sistema bancário e financeiro e não o faz, já que é capturado pelo próprio sistema e está a serviço de seus objetivos e de sua lógica da especulação financeira.

Isso acontece porque não há concorrência no segmento financeiro e, sem ela, não há regulação que funcione. A aplicação financeira passa a ser objetivo central de nosso sistema financeiro e não o crédito ao investimento e ao consumo.

A especulação financeira não produz riqueza – o que faz é aumentar o patrimônio de seu detentor, seja ele governo, banco, empresa ou pessoa física. Além disso, a especulação financeira tem alto custo, desvia recursos da aplicação produtiva, aloca mal os recursos disponíveis pelo poder que tem e exerce, legisla em seu favor e desregula o mercado financeiro e toda economia.

Há uma deformação aberta e evidente nas informações passadas à sociedade pelo sistema financeiro que exerce uma influência decisiva na mídia em geral. Os bancos estão entre os principais anunciantes da TV, rádio, jornais, revistas e, agora, da internet.

Além disso, o BC não exige transparência dos bancos e do sistema financeiro. Só no Brasil se anuncia o juro mensal, uma fraude já que o que conta é o juro anual, que é juro composto. Toda publicidade dos bancos, inclusive em seus sites, anuncia juros mensais. No crediário, o juros são de 104,89 %, 122%, fazendo com que o consumidor pague por dois produtos e leve um, se endivide por 18, 24 meses, reduzindo, na prática, o tamanho do nosso mercado interno; nossa demanda interna que é o principal motor do nosso crescimento.

A título de comparação, na Europa o juro do crediário é de 13,3% a.a. Ou seja, se um consumidor compra um produto de 600 euros em 18 meses vai pagar 699 euros. Aqui, quem compra um produto de R$ 600 em 18 meses vai pagar R$ 1.437. Na prática, no Brasil o comércio acaba virando uma atividade financeira, ganha no financiamento e não na venda, na intermediação comercial.

Vivemos em um mundo de juros baixos negativos para títulos públicos. Mas, no Brasil, a pessoa física paga 6,3% ao mês (julho/2014), totalizando 90,9 % ao ano. O cheque especial é uma loucura: 195, 34% no Itaú, 247,64% no Bradesco, 326, 21% no Santander (fonte: CBCPDepec 2015), com um juro médio de 280% segundo a ABECS. Como 50,1% do crédito para consumo é realizado no cartão de crédito, podemos avaliar o devastador efeito negativo na expansão do consumo e na apropriação da renda da família via juros.

Isso sem falar no “imposto” mensal cobrado pelo uso das máquinas de cartão de crédito – são 5% nas vendas à vista. Trata-se, na verdade, de um “imposto” privado sobre a metade do consumo financiado no país. Extorsão ainda maior, quase inacreditável, são os juros do crédito rotativo, agora regulados pelo governo, de 21% a.a, usados para financiar dívidas do cartão de crédito. Um assalto legalizado. Mesmo os juros do crédito consignado e de automóveis, com garantias seguras, são altos: 23,5% (contra 3,5% na França e 5% na Polônia) e 23,59%. O imobiliário, também seguro e garantido de longo prazo, de 12% é elevado se comparado com os europeus de 2,58 % em média -- 1,86% na Alemanha, 2,53 % na França. Também as empresas pagam juros elevados no Brasil que penalizam a produção. Em 2015, tomaram empréstimos no valor de R$ 1.642 bilhões, elevados por juros 50,6% ao ano de taxa média (de 24,16% no capital de giro, 34,80% na duplicata e 100,36% na conta garantida.

Reforma do sistema financeiro é essencial

Se considerarmos que o crédito para as pessoas físicas foi de R$ 1.469 bilhões em 2015 e que os bancos emprestam dinheiro depositado por nós, empresas e cidadãos, que seu capital hoje é formado basicamente pela expropriação, via juros abusivos, de grande parte da renda criada e intermediada pelos agentes econômicos, chegamos à conclusão de que o sistema é parasitário e improdutivo. E exige uma ampla reforma tão ou mais importante que a tributária e a política, por seu papel no déficit público , na competitividade de nossa economia frente a empresas internacionais financiadas a juros 4,5 vezes menores que os nossos.

O custo financeiro de nossas empresas é o maior entrave ao nosso crescimento e competitividade, mais grave que o custo tributário e logístico. Trata-se de um oligopólio de alto custo para o país, um grave problema sistêmico que precisa ser reformado.

Hoje, temos três bancos privados: Bradesco, Itaú Unibanco e Santander. Dois públicos – Banco do Brasil e Caixa Econômica Federal, além do BNDES e do BNB. Para demonstrar os efeitos da falta de competição no segmento bancário, o HSBC, antes de ser comprado pelo Bradesco, cobrava (Dados do Ipea 2009) 63,42% de pessoa jurídica no Brasil, e 6,68% na Grã Bretanha; o Santander, 55,74% no Brasil e 16, 81% na Espanha; o Citi, 60,84% no Brasil e 7,2% , nos Estados Unidos.

Nossa pessoa física paga 10 vezes mais juros que a do exterior; mesmo na América Latina perdemos feio.Os juros do cartão de crédito são de 280,82% no Brasil para uma inflação de 5,77%; na Argentina, 35, 82% e inflação de 10,5 ; no Chile, 32,54% para inflação 2,3% e Selic de 4,5%; na Colômbia, 28,35% para inflação de 1,7%, e Selic de 3,2%; no Peru, 44,80% para inflação de 2,9% e Selic de 3,2%; e no México, juros no cartão de 39,16% para inflação de 3,6% e Selic de 3,5%.

Dá para avaliar que não há nenhuma causa para essa diferença brutal a não ser o domínio que o capital financeiro exerce sobre nossa economia? Não há nada que justifique esses juros a não ser seus extraordinários lucros.

A concentração bancária no Brasil não tem paralelo com o resto do mundo. Na Alemanha, por exemplo, 42,9% do crédito vêm da caixa de poupança, 26,6% de bancos cooperativos e só 13% dos grandes bancos. Esse poder sem limite dos bancos, associado ao oligopólio da mídia, lhes dá o controle da informação e da formação de expectativas, o controle do BC via formadores de opinião. E induz o país a aceitar juros altos como o único remédio para atacar a inflação transformar a alta da inflação alçada à condição de principal problema do país.

O governo tem poderes, pelos artigos 17 e 173 da Constituição Federal, para impedir o cartel de bancos hoje existente, o aumento arbitrário do lucro, a dominação do mercado e eliminação da concorrência. Deve e pode retomar a transparência e rastrear as transferências e fluxos de capitais, evitando a fuga de capitais e evasão fiscal.

Deve fazer cumprir o artigo 192 e obrigar o sistema financeiro nacional a cumprir seus objetivos e fazer a Febraban cumprir seus fins e não se limitar a informar ao cliente os juros que pagará – e mesmo assim ao mês! Restaurar a função social da propriedade, ainda mais por delegação do Estado – a carta patente -, restaurar a livre concorrência, impondo, se for o caso, uma reorganização no sistema bancário nacional. Ou medidas necessárias à sua transparência e controle. Por fim, combater a evasão fiscal, a fuga de capitais, ilícita e ilegal, “doa a quem doer”, começando pelo caso HSBC, restaurando a CPMF.

O governo terá que reinventar a política dos fundos de pensão para além das aplicações financeiras e orientar os bancos públicos – BB, CEF, BNDES – a reduzirem as taxas de juros, como já fizeram em 2013, obrigando os bancos privados à concorrência, somando esforço regulador com a taxa Selic.

Não há razão para a Selic, nem para a inflação, muito menos para os custos administrativos e tributários serem tão elevados no país. A verdade é que são altos que são altos para garantir os 5% de juros reais às aplicações. Outros países têm dívidas públicas altíssimas, déficit público e agências importantes com créditos e juros subsidiados, como é o caso dos Estados Unidos, Japão e vários países europeus. E seus juros estão muitíssimo distantes do patamar dos juros brasileiros. Os juros no país são o que são em função do oligopólio do sistema financeiro e de seu poder político. Em decorrência da expropriação da riqueza e da renda nacional que exercem, com consequente concentração de renda. Mas este é um outro capítulo.

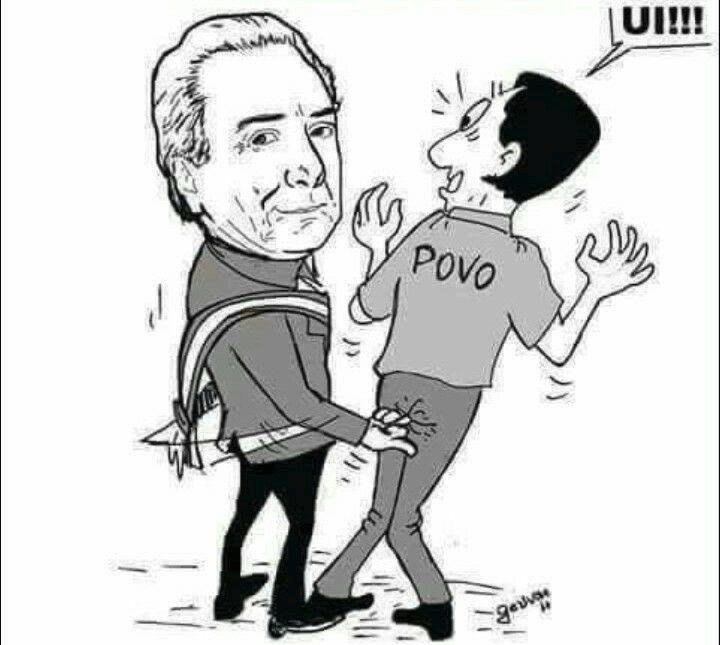

O (des) governo Temer e o Povo

A verdade é que tem gente que gosta disso e não pede nem para passar vaselina

Lula fura todas as bolhas, por Gilberto Marigoni

|

| Nas ruas e nas urnas Lula é Imbatível |

"Lula está brilhando em sua passagem pelo nordeste. As cenas do ex-presidente com o povo são impressionantes. Ataca sem dó a situação. "O país não precisa ser a merda que é", diz, em linguagem clara para todos. Não tivemos em nossa História outra liderança com tamanha capacidade de interlocução com os de baixo. Nem mesmo Getúlio.

Lula fura todas as bolhas e parece galvanizar uma vontade coletiva dos que perderam a esperança, numa espécie de retomada de um fio condutor da Nação consigo mesma.

Desesperançados e desesperados se ligam em sua pessoa, na busca de incertos “bons tempos” existentes no imaginário coletivo e no diferencial do que é a hecatombe do governo Temer com seus anos no Planalto.

Ao mesmo tempo, o ex-presidente joga um bolão naquilo em que é insuperável. Estica a corda de um lado e alivia de outro.

Em entrevista ao programa de rádio de Mário Kertèsz, na manhã de sexta (18), saiu-se com esta:

Em entrevista ao programa de rádio de Mário Kertèsz, na manhã de sexta (18), saiu-se com esta:

“Eu conheço bem o Meirelles. É um homem de mercado. Quando o Meirelles aceitou ser meu ministro, presidente do Banco Central, ele tinha sido o deputado federal mais votado pelo PSDB de Goiás. Eu o convenci (...) e devo muita gratidão ao Meirelles. Muita. Pela lealdade com que ele se comportou quando trabalhou comigo. (...) Acho que o Meirelles teria contribuído para a Dilma ".

Trata-se de lulismo na veia. Repetiu de viva voz o que faz na desde a “Carta aos Brasileiros”, de 2002, ao prometer mudança aos de baixo e manutenção das regras aos de cima. Entre duas opções contraditórias, Lula escolhe ambas e espera para ver que bicho vai dar, azeitando tudo com sua incomparável habilidade. Se fosse Hamlet, não se enrolaria no “Ser ou não ser”. Adotaria as duas opções.

O ex-presidente não parece fazer as duas falas no mesmo comprimento de onda. Para o grande público, joga para cima a autoestima popular, numa quadra de desconstrução da Nação. É fulgurante..

A entrevista para Mario Kertèsz, por sua vez, embute outra lógica: a métrica para eternos acordos e redução de danos, feitos para audiência com endereço definido e restrito. É simplismo dizer que ele tem um discurso para cada plateia.

O ex-metalúrgico se move em baliza institucional estreita, premido pela perspectiva de condenação judicial e pela possibilidade real de vencer em 2018, se a disputa for minimamente limpa . E isso o leva a emitir a dupla mensagem no meio do fogo contrário. Declara guerra e iça a bandeira branca ao mesmo tempo.

Uma nova gestão petista periga ser mais rebaixada em enfrentamentos do que o mandato 2003-07. Isso não acontecerá apenas pela vontade do ex-mandatário, mas porque a correlação de forças é pior e porque as classes dominantes estão unificadas, ao contrário do que ocorreu há 15 anos. Mesmo assim, o grande capital não o engole em condições normais de temperatura e pressão. Alguém com sua impressionante legitimidade pode um dia ser incontrolável.

O diferencial real e concreto em Lula é sua campanha. Até agora e por maior que seja seu esforço, nenhuma fração burguesa significativa tem a perspectiva de se somar à sua pregação. Reportagens devastadoras nos noticiários televisivos, manchetes de jornais e revistas e obscuros magistrados loucos por aparecer, tudo pesa contra. É a materialização de uma maior agressividade do capital em tempos de crise, num novo ciclo de acumulação e concentração no plano global.

Por isso são inúteis os apelos de Lula por uma frente amplíssima, que envolva os miseráveis e a alta finança, como aponta seu aceno a Meirelles, sua cria.

Juntar as críticas aos dois comportamentos do petista - a pregação para amplas camadas populares com sua tentativa de atrair o grande capital – num único canal funciona para nós, em nossas bolhas.

Para Lula e para suas crescente plateias, parecem ser mundos diversos. Denunciar seu comportamento como “traição de classe” ou coisa que o valha é para lá de inócuo. Lula já mostrou: não pretende realizar transformação social alguma, mas buscar acordos sem luta. Está avisando para quem quiser entender. Seu intento é claro e é bobagem reclamar disso.

Embora muita gente tenha fórmulas mais eficientes na cabeça, quem atrai multidões e rompe bolhas é ele.

Resta ver se sua tática de chamar o golpismo – pois Meirelles representa o coração da ruptura de 2016 – para um chá com torradas surtirá efeito em tempos de depressão profunda, cenário muito pior do que a crise de 2002."

Assinar:

Postagens (Atom)